Air Products

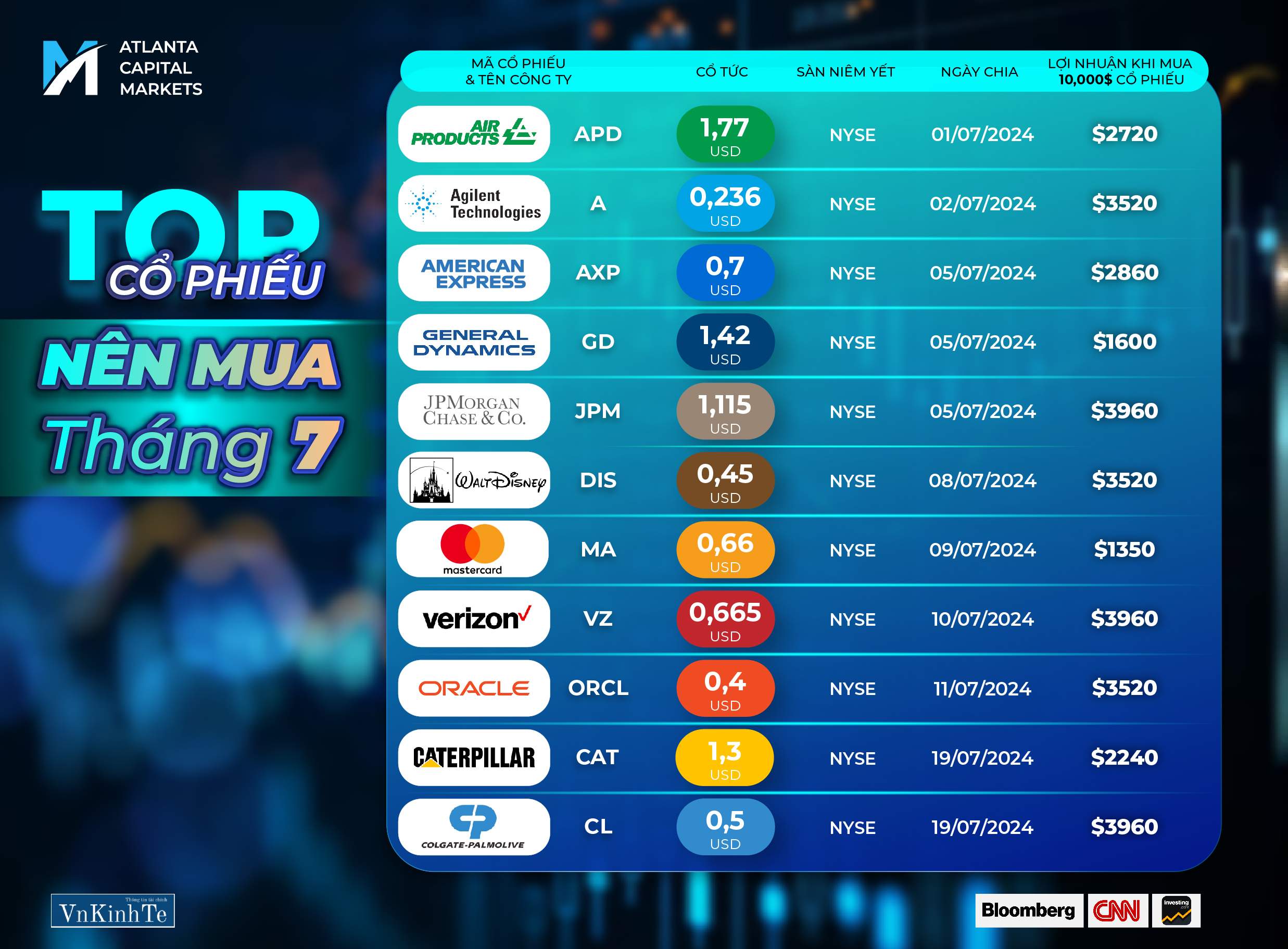

Air Products & Chemicals, công ty hàng đầu về sản xuất khí công nghiệp, đã thể hiện niềm tin vào kế hoạch tăng trưởng của mình, đặc biệt là dự báo tăng trưởng mạnh vào quý IV. Điều này ảnh hưởng đến mục tiêu giá cổ phiếu được BMO Capital điều chỉnh lên 276 đô la, phản ánh niềm tin vào tiềm năng của công ty.Công ty đã áp dụng chiến lược thận trọng trong việc mở rộng các dự án lớn, nhằm giảm thiểu rủi ro. Đội ngũ quản lý cũng bày tỏ sự lạc quan về nhu cầu thị trường. Mặc dù doanh thu giảm 7,47% trong 12 tháng qua, Air Products vẫn duy trì biên lợi nhuận gộp ổn định ở 31,4% và EBITDA tăng 4,55%. Nhà đầu tư có thể xem xét cổ phiếu của công ty, vì nó được dự báo sẽ có lãi trong năm nay và có lãi trong 12 tháng qua.

Agilent Technologies

Agilent Technologies báo cáo kết quả tài chính quý II tích cực, vượt kỳ vọng EPS mặc dù doanh thu giảm. Công ty triển khai các sáng kiến chiến lược như tiết kiệm chi phí và mua lại cổ phiếu nhằm tăng cường tình hình tài chính và giá trị cổ đông.Agilent được giao dịch ở mức P/E cao, cho thấy triển vọng tăng trưởng thu nhập đáng kể. Công ty duy trì chi trả cổ tức liên tục 13 năm, thu hút nhà đầu tư tập trung vào thu nhập. Dự báo doanh thu cốt lõi cả năm giảm 4,3%-5,4%, EPS dự kiến 5,15-5,25 USD. Agilent sẽ tiết kiệm 100 triệu USD chi phí và mua lại 750 triệu USD cổ phiếu. Nhìn chung, Agilent là cổ phiếu mang lại lợi nhuận tốt, và có thể là cơ hội đầu tư tiềm năng trong thời gian tới.

Comcast

Comcast đã vượt qua ước tính về doanh thu quý, nhờ lượng khách tham quan công viên giải trí cao và thành công của các bộ phim “The Super Mario Bros Movie” và “Fast X”. Doanh thu quảng cáo và trải nghiệm giảm, nhưng doanh thu của dịch vụ phát trực tuyến Peacock lại tăng mạnh. Doanh thu từ công viên giải trí cũng tăng 22,4%. Tổng doanh thu nền tảng và kết nối của Comcast tăng nhẹ 0,1%. Thu nhập ròng của Comcast tăng 25,1%, vượt ước tính của các nhà phân tích. Giá trị nội tại của cổ phiếu được ước tính cao hơn so với giá giao dịch hiện tại.

American Express Co

American Express Co (Amex) được thành lập vào ngày 18/03/1850 tại Buffalo, New York, Hoa Kỳ bởi Henry Wells và William Fargo. Ban đầu là một công ty vận chuyển hàng hóa và xe ngựa, Amex đã phát triển thành một tập đoàn dịch vụ tài chính toàn cầu. Về tài chính, Amex có vốn hóa thị trường là 132,3 tỷ USD và thu nhập ròng là 16,4 tỷ USD. Trong 5 năm qua, công ty đạt tốc độ tăng trưởng doanh thu 6,5% và biên lợi nhuận ở mức 18,37%. Các chỉ số đánh giá của công ty bao gồm tỷ lệ P/E là 16,4 (cao hơn mức trung bình lịch sử), tỷ lệ P/B là 4,35 (dưới mức trung bình lịch sử) và tỷ suất cổ tức là 1,47% (dưới mức trung bình trước đây). Những phân tích này cho thấy rằng mặc dù American Express có tốc độ tăng trưởng doanh thu và thu nhập chậm hơn so với Visa và Mastercard, tỷ lệ P/E dự phóng của nó cũng tương đối thấp hơn, ngụ ý rằng thị trường có thể đã định giá cổ phiếu của Amex ở mức định giá thận trọng hơn, có khả năng cho thấy rằng nó bị định giá thấp dựa trên tiềm năng tăng trưởng của mình.

Cisco

Cisco (NASDAQ: CSCO) là công ty hàng đầu về công nghệ hỗ trợ Internet của Mỹ. Năm 2023, Cisco đã khiến nhà đầu tư ngạc nhiên với sự tăng trưởng ấn tượng, báo cáo doanh thu tăng 16% so với cùng kỳ năm trước. Theo S&P Global Market Intelligence, cổ phiếu Cisco đã tăng hơn 10% trong tháng qua nhờ báo cáo thu nhập mạnh mẽ vào ngày 16 tháng 8. Tỷ lệ giá trị doanh nghiệp trên EBITDA của Cisco tăng từ 10 lên 12 lần, trong khi tỷ suất cổ tức giảm từ 3,5% xuống 2,7%. Lợi nhuận sau điều chỉnh đạt 88 xu/cổ phiếu, vượt mức dự báo 86 xu, và doanh thu đạt 13,59 tỷ USD, vượt mức dự báo 13,43 tỷ USD. Tổng doanh thu tăng 7% so với cùng kỳ năm trước, nhưng lợi nhuận ròng giảm 7% xuống 2,77 tỷ USD. Cisco nâng dự báo lợi nhuận điều chỉnh quý 3 từ 96 xu lên 98 xu/cổ phiếu và tăng trưởng doanh thu từ 11% lên 13%. Các nhà phân tích dự đoán lợi nhuận điều chỉnh đạt 89 xu và doanh thu đạt 13,58 tỷ USD, tăng gần 6%. Cisco cũng nâng dự báo cho cả tài khóa 2023 với lợi nhuận điều chỉnh từ 3,73 USD lên 3,78 USD/cổ phiếu và tăng trưởng doanh thu từ 9% lên 10,5%, vượt dự báo của các nhà phân tích.

General Dynamics

Tập đoàn General Dynamics (GD) là một công ty quốc phòng, hàng không và vũ trụ của Mỹ, được thành lập vào năm 1952 sau khi Electric Boat và Canadair sáp nhập. Cổ phiếu của General Dynamics giao dịch dưới mã #GD trên sàn chứng khoán New York, và công ty trả cổ tức hàng quý với tốc độ tăng trưởng cổ tức bình quân hàng năm khoảng 10,20% từ năm 2011 đến năm 2021. Các nhà đầu tư tổ chức sở hữu khoảng 86% chứng khoán, với các chủ sở hữu chính như Longview Asset Management, The Vanguard Group, Newport Trust, BlackRock và Wellington Management Group. Trong 5 năm qua, lợi nhuận ròng của công ty duy trì ổn định, ví dụ: doanh thu năm 2018 là 3,34 tỷ USD; năm 2019 là 3,48 tỷ USD; năm 2020 là 3,16 tỷ USD; và 3,25 tỷ USD vào năm 2021. General Dynamics đạt vị thế ấn tượng nhờ mua lại các công ty khác, như Jet Aviation với giá 2,18 tỷ USD và CSRA Inc. với giá 9,8 tỷ USD vào năm 2018. Khi dự báo cổ phiếu #GD, nhà giao dịch nên theo dõi tin tức về các vụ sáp nhập lớn và trạng thái chung của ngành công nghiệp để nắm bắt tiềm năng phát triển của công ty. General Dynamics là một cổ phiếu mang lại lợi nhuận ấn tượng và có thể là cơ hội đầu tư tiềm năng trong tháng 6 này, đòi hỏi nhà đầu tư nắm bắt thời cơ và lựa chọn chiến lược đầu tư thông minh.

JPMorgan

JPMorgan có nền tảng tài chính và bảng cân đối kế toán vững chắc, được thể hiện qua tỷ lệ vốn cổ phần phổ thông cấp 1 (CET1) và lợi nhuận trên vốn chủ sở hữu phổ thông hữu hình (ROTCE). Trong quý 1, tỷ lệ CET1 của JPMorgan đạt khoảng 15%, cao hơn Bank of America (11,9%), Citigroup (13,5%) và Wells Fargo (11,2%). ROTCE của JPMorgan đạt 21%, vượt trội so với Bank of America (12,7%), Citigroup (7,6%) và Wells Fargo (12,3%). Nhờ thành tích này, cổ phiếu JPMorgan Chase có định giá cao hơn các công ty cùng ngành, với giá trị gấp 2,39 lần giá trị sổ sách hữu hình, so với mức trung bình 10 năm là 1,86. Mặc dù cổ phiếu hiện có định giá cao hơn, có thể hạn chế tiềm năng tăng giá ngắn hạn, JPMorgan vẫn là một lựa chọn tốt cho nhà đầu tư dài hạn nhờ khả năng tạo ra lợi nhuận hiệu quả và quản lý vốn thận trọng.

Walt Disney

Disney gần đây đã tập trung vào lợi nhuận, với Giám đốc điều hành Bob Iger nhấn mạnh việc phát triển dịch vụ phát trực tuyến có lợi nhuận, hồi sinh xưởng phim và đầu tư vào công viên. Chiến lược này thu hút sự chú ý tích cực, với Morgan Stanley nâng mục tiêu giá dựa trên kỳ vọng các dịch vụ phát trực tuyến của Disney sẽ sớm có lãi. Vào năm 2023, Disney chiếm 30,2% doanh thu bán vé thị trường phim Mỹ và thu về 40 tỷ USD từ bộ phận giải trí. Dự báo cổ phiếu Disney cho thấy tâm lý lạc quan, với giá cổ phiếu DIS dự kiến tăng 12,21% vào cuối năm 2024, đạt 130 USD, và tiếp tục tăng lên 118,17 USD vào năm 2025 và trên 300 USD vào năm 2030. Với áp lực mua mạnh hiện tại và các chỉ báo kỹ thuật tích cực, cổ phiếu Disney được coi là cơ hội đầu tư tiềm năng. Nhà đầu tư nên nắm bắt thời cơ và chọn chiến lược đầu tư thông minh để đạt lợi nhuận tốt nhất.

Verizon

Verizon, thành lập ngày 30/6/2000, là nhà cung cấp công nghệ và dịch vụ truyền thông hàng đầu thế giới, trụ sở chính tại New York. Công ty cung cấp các giải pháp và dịch vụ dữ liệu, video, và thoại trên các mạng và nền tảng từng đoạt giải thưởng, đáp ứng nhu cầu di động, kết nối mạng đáng tin cậy, bảo mật và kiểm soát. Cuối năm 2022, Verizon đề ra kế hoạch cắt giảm chi phí, dự kiến tiết kiệm 2-3 tỷ USD hàng năm vào năm 2025, nhằm tăng doanh thu và lợi nhuận. Cổ phiếu Verizon có khối lượng giao dịch mạnh, đường trung bình động 50 ngày là 36,87 USD và 200 ngày là 34,82 USD. Vốn hóa thị trường của Verizon là 164,63 tỷ USD, tỷ lệ giá trên thu nhập là 7,84, tỷ lệ PEG là 2,33 và beta là 0,41. Trong 52 tuần qua, cổ phiếu Verizon có mức thấp nhất là 30,14 USD và cao nhất là 42,58 USD. Barclays nâng hạng Verizon từ “tỷ trọng đều” lên “tăng tỷ trọng” và tăng giá mục tiêu từ 37 USD lên 38 USD vào ngày 25/10. Tigress Financial giảm giá mục tiêu từ 64 USD xuống 45 USD và đưa ra xếp hạng “nên mua” vào ngày 2/11. Citigroup tăng giá mục tiêu từ 40 USD lên 42 USD vào ngày 14/12. Oppenheimer nhắc lại xếp hạng “vượt trội” với giá mục tiêu 43 USD vào ngày 19/12. Bốn nhà phân tích xếp hạng cổ phiếu “nên giữ” và tám nhà phân tích xếp hạng “nên mua”, với xếp hạng trung bình là “mua vừa phải” và giá mục tiêu trung bình là 42,33 USD theo MarketBeat.

Caterpillar

Caterpillar Financial Services Corporation (CAT) là một cổ phiếu hấp dẫn trong ngành Sản xuất, Xây dựng và Khai thác mỏ, vừa điều chỉnh dự báo lợi nhuận lên mức ấn tượng. Theo Xếp hạng ngành của Zacks, ngành này xếp hạng 16 trong số hơn 250 ngành, một thứ hạng tốt. Caterpillar đã tăng dự báo lợi nhuận từ 3,40 USD lên 3,92 USD/cổ phiếu cho quý hiện tại và từ 12,76 USD lên 13,77 USD/cổ phiếu cho năm hiện tại. Điều này giúp CAT đạt Xếp hạng #2 của Zacks (Nên mua) và khẳng định vị thế vững chắc. Với vị thế mạnh trong ngành, Caterpillar là một cơ hội đầu tư tiềm năng, đặc biệt trong tháng 7 này.

Oracle

Giá cổ phiếu Oracle tăng 11% sau khi công bố các thỏa thuận với Google và OpenAI, dù kết quả quý 4 không đạt kỳ vọng. Lợi nhuận trên mỗi cổ phiếu là 1,63 USD (dự kiến 1,65 USD); doanh thu đạt 14,29 tỷ USD (dự kiến 14,55 tỷ USD). Doanh thu quý tăng 3% so với cùng kỳ năm ngoái, lợi nhuận ròng đạt 3,14 tỷ USD, giảm so với 3,32 tỷ USD năm ngoái. Mảng dịch vụ đám mây đạt 10,23 tỷ USD, tăng 9%, dưới mức dự báo 10,29 tỷ USD. Doanh thu cơ sở hạ tầng đám mây đạt 2 tỷ USD, tăng 42%, chậm hơn so với quý trước. Oracle cũng công bố phần mềm cơ sở dữ liệu sẽ có mặt tại 5 khu vực Azure bổ sung và các tính năng AI mới. Cổ phiếu Oracle đã tăng 18% từ đầu năm, vượt chỉ số S&P 500 tăng 13%. Oracle là một cổ phiếu mang lại lợi nhuận ấn tượng và có thể là cơ hội đầu tư tiềm năng trong tháng 7 này.

Colgate-Palmolive

Trong quý 3 tài chính, Colgate-Palmolive báo cáo doanh thu ròng tăng 10.5% lên 4.95 tỷ USD, vượt dự báo 4.89 tỷ USD. Lợi nhuận ròng đạt 11.82% và ROE là 509.75%. EPS tăng từ 0.77 USD lên 0.86 USD, cao hơn dự đoán 0.85 USD. EPS năm tài chính hiện tại dự kiến là 3.49 USD.Colgate-Palmolive tăng cổ tức hàng quý từ 0.48 USD lên 0.50 USD/cổ phiếu, với tỷ suất cổ tức 2.28% và DPR là 69.06%. Công ty sẽ thanh toán cổ tức vào ngày 15/05 cho các cổ đông tính đến 22/04. Cổ phiếu CL nhận được nhiều đánh giá tích cực từ các báo cáo phân tích. UBS Group tăng giá mục tiêu lên 95 USD, Barclays lên 82 USD, và StockNews.com đặt mục tiêu 90 USD. Mức giá mục tiêu bình quân là 91.63 USD, tăng 4.63% so với giá đóng cửa 87.57 USD ngày 09/04. Colgate-Palmolive là một cổ phiếu mang lại lợi nhuận ấn tượng và có thể là cơ hội đầu tư tiềm năng trong tháng 6 này. Nhà đầu tư cần nắm bắt thời cơ để đạt được lợi nhuận tốt nhất.

Mastercard

Trong thập kỷ qua, cổ phiếu Mastercard (NYSE: MA) đã mang lại lợi nhuận 567%, vượt xa chỉ số S&P 500 với mức 240%. Dù thị trường dao động vào năm 2022, cổ phiếu này chỉ giảm 3%. Mastercard đã liên tục tăng cổ tức trong 13 năm qua, gần đây tăng lên 0.66 USD/cổ phiếu, và mua lại 9% số cổ phiếu trong 5 năm qua. Tigress Financial đã nâng giá mục tiêu từ 476 USD lên 495 USD và xếp hạng “mua mạnh”, trong khi William Blair xác nhận xếp hạng “vượt trội”. Có 2 nhà phân tích xếp hạng là “giữ”, 19 xếp hạng là “mua”, và 1 xếp hạng là “mua mạnh”. Theo MarketBeat, Mastercard có xếp hạng đồng thuận là “mua vừa phải” với mục tiêu giá là 476.35 USD.Mastercard là một cổ phiếu mang lại lợi nhuận ấn tượng và có thể là cơ hội đầu tư tiềm năng trong tháng 6 này. Nhà đầu tư cần nắm bắt thời cơ và lựa chọn chiến lược đầu tư thông minh để đạt được lợi nhuận tốt nhất.