USD tăng lên mức cao nhất trong vòng 2 tuần do căng thẳng giữa Nga và phương Tây về vấn đề Ukraina thu hút các nhà đầu tư tìm đến các loại các loại tiền tệ trú ẩn an toàn và các nhà giao dịch chờ đợi thông tin chi tiết từ cuộc họp chính sách trong tuần này của Cục Dự trữ Liên bang Mỹ.

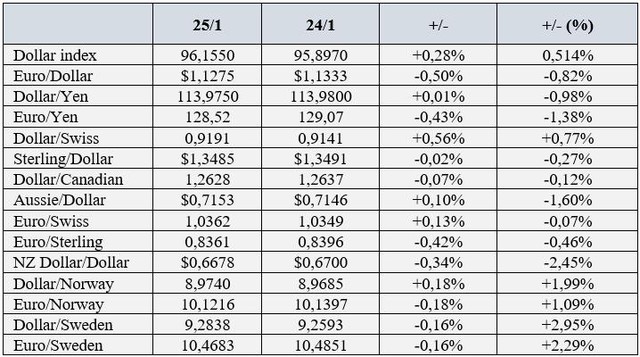

Chỉ số Dollar index – so sánh USD với rổ 6 đồng tiền đối tác chủ chốt – kết thúc ngày 25/1 theo giờ Việt Nam tăng 0,287% lên 96,155, trong đó USD tăng 0,42% so với euro, lên 1,1275 USD. Yen Nhật phiên này cũng tăng 0,02% so với đồng bạc xanh, lên 113,91 JPY, bởi đây cũng là tài sản trú ẩn an toàn.

Các nhà phân tích của ING cho biết: “Việc các nền kinh tế Châu Âu có vị trí gần với cuộc khủng hoảng Ukraina hơn những nền kinh tế khác không làm cho đồng euro trở thành phương tiện đặc biệt hấp dẫn để vượt qua cơn bão hiện tại”.

Đáng chú ý, đồng nhân dân tệ của Trung Quốc dao động ở mức cao nhất hơn 3,5 năm so với USD, trong khi giá trị của đồng tiền này so với các đối tác thương mại lớn của Trung Quốc cũng tăng lên mức cao nhất kể từ cuối năm 2015 do nhu cầu nhân dân tệ của các doanh nghiệp mạnh mẽ trước kỳ nghỉ Tết dài ngày. Theo đó, CNY giao ngay đạt mức cao 6,3238, cao nhất kể từ tháng 5 năm 2018.

Nga cho biết họ đang hết sức quan ngại sau khi Mỹ đưa 8.500 binh sĩ vào tình trạng báo động sẵn sàng triển khai tới châu Âu trong trường hợp cuộc khủng hoảng Ukraine leo thang.

Đồng rouble Nga giảm xuống mức thấp nhất trong vòng hơn 14 tháng so với USD trong xu thế bán tháo. Lúc kết thúc ngày 25/1, rouble giảm 0,18% so với phiên liền trước, xuống 79,19 rouble/USD. Đồng tiền này đã mất giá hơn 5% trong tháng này.

Alvise Marino, Giám đốc chiến lược tiền tệ của ngân hàng Credit Suisse, cho biết: “Căng thẳng gia tăng xung quanh vấn đề Ukraine đã làm ảnh hưởng đến đồng euro và châu Âu, đặc biệt liên quan đến lĩnh vực năng lượng, nhưng sức mạnh của đồng đô la liên quan nhiều hơn đến việc Cục Dự trữ Liên bang Mỹ (Fed) thắt chặt chính sách”.

Theo ông Marino: “Thị trường ban đầu xác định Fed sẽ tăng lãi suất 1 lần trong năm 2022, nhưng bây giờ dự đoán là 4. Đó là động lực chính đằng sau sức mạnh của đồng USD mà chúng ta thấy trong 3 tháng qua”.

Cũng theo ông Marino: “Đồng USD càng mạnh lên nữa do thị trường chứng khoán lao dốc và nhà đầu tư quay lưng với tài sản rủi ro, đặc biệt kể từ thứ 4 tuần vừa rồi”.

Nhưng với việc các ngân hàng trung ương khác cũng sẵn sàng tăng lãi suất, sự biến động của đồng USD đã giảm bớt, trong khi chỉ số biến động Cboe của các cổ phiếu trong chỉ số chứng khoán S&P 500 đã tăng gấp đôi kể từ đầu năm đến nay.

Fed có thể củng cố kế hoạch tăng lãi suất và thu hẹp lượng nắm giữ trái phiếu và chứng khoán được bảo đảm bằng thế chấp, vốn đã khiến bảng cân đối kế toán của họ vượt ngưỡng 8 nghìn tỷ USD. Thị trường tiền tệ đang xác định tới 85% khả năng Fed sẽ nâng lãi suất thêm 25 điểm cơ bản vào tháng 3 tới, và nâng thêm 3 lần nữa từ đó đến cuối năm.

Cuộc họp kéo dài hai ngày của Fed sẽ kết thúc vào thứ Tư (26/1). Quan điểm của các nhà phân tích về kết quả cuộc họp này rất trái chiều. Trong đó, đáng chú ý là Deutsche Bank nhận định quan điểm của Fed sẽ rất “diều hâu” trong những tháng tới, với khả năng sẽ tăng lãi suất 6 hoặc 7 lần trong năm nay.

Theo các nhà phân tích của Goldman Sachs, Fed sẽ nâng lãi suất 4 lần trong năm nay vào các thời điểm: tháng 3, tháng 6, tháng 9 và tháng 12, và cho rằng, với lạm phát ở mức cao nhất trong 4 thập kỷ, ngân hàng trung ương Mỹ có thể áp dụng lập trường chính sách diều hâu hơn nữa.

Nhưng các nhà phân tích của ING lại cho rằng nếu việc cắt giảm bảng cân đối kế toán của Fed giúp giảm nhẹ quá trình bình thường hóa chính sách thì số lần tăng lãi suất sẽ ít đi.

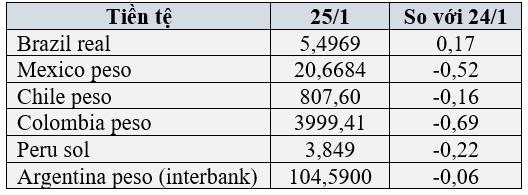

Hầu hết tiền tệ của các thị trường mới nổi đều giảm giá trong phiên vừa qua do lo ngại về cuộc khủng hoảng Ukraina và lo lắng về chính sách tiền tệ của Mỹ, chỉ riêng forint của Hungary tăng giá sau khi ngân hàng trung ương nước này nâng lãi suất nhiều hơn dự kiến.

Đồng forint của Hungary giảm lúc đầu phiên 25/1, nhưng hồi phục nhanh chóng sau đó để kết thúc ngày tăng 0,4% so với euro, sau khi ngân hàng trung ương nước này tăng lãi suất cơ bản thêm 50 điểm, lên 2,9%, cao nhất trong vòng 8 năm, để chống lại lạm phát năm nay dự báo sẽ ở mức cao nhất trong một thập kỷ. Thị trường chỉ dự đoán mức tăng là 30 điểm.

Hầu hết các thị trường mới nổi đang trong chu kỳ tăng lãi suất do lạm phát gia tăng và chính sách tiền tệ có khả năng thắt chặt hơn ở các thị trường phát triển – gây áp lực lên các ngân hàng trung ương của các nền kinh tế mới nổi.

Brazil là quốc gia quyết liệt nhất trên thế giới khi ngân hàng trung ương nước này năm ngoái đã tăng lãi suất cơ bản thêm 725 điểm. Các chiến lược gia của JPMorgan dự báo Brazil sẽ tăng lãi suất thêm 150 điểm cơ bản nữa vào tháng 2, sau đó là 100 điểm vào tháng 3, đưa tỷ lệ lãi suất tham chiếu lên 11,75%.

Bitcoin phiên 25/1 hồi phục mạnh mẽ, kết thúc ở mức 36.089 USD, trong khi Ether giảm 2,7% xuống 2.377 USD theo Basel Markets. Tuy nhiên, Bitcon đã mất gần một nửa giá trị kể từ khi đạt kỷ lục 69.000 USD hồi tháng 11.

Đáng chú ý, các chuyển động của Bitcoin đang song song cùng chiều với chuyển động của chứng khoán Mỹ, với mối tương quan chặt chẽ chưa từng có.

Hệ số tương quan của Bitcoin với chỉ số Nasdaq 100 của các công ty công nghệ trong 40 ngày qua đạt gần 0,66, mức cao nhất kể từ khi Bloomberg tổng hợp, năm 2010; trong khi tương quan với S&P 500 cũng ở mức kỷ lục.

Giá vàng tăng lên mức cao kỷ lục hơn 2 tháng do lo ngại xung quanh vấn đề Ukraina khiến các nhà đầu tư đổ xô tìm nơi trú ẩn an toàn, mặc dù dự đoán Fed sắp tăng lãi suất.

Vàng giao ngay lúc kết thúc ngày 25/1 theo giờ Việt Nam 0,3% lên 1.848,53 USD/ounce, vàng kỳ hạn tháng 2 tăng 0,5% lên 1.851,50 USD.

DALE BUSINESS ANALYTICS BASEL MARKETS